2/8

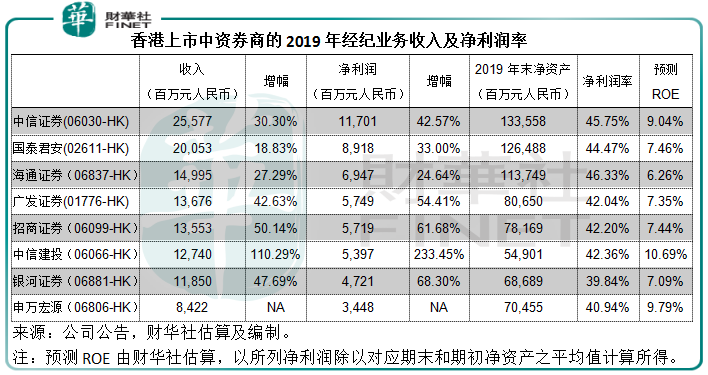

2/8在香港交易所(00388-HK)上市的中资券商几乎在同一时间公布了2019年12月份的财务资料。财华社梳理汇总了部分大型中资券商的2019年12个月经纪业务财务资料,包括中信证券(06030-HK)、国泰君安(02611-HK)、海通证券(06837-HK)、广发证券(01776-HK)、招商证券(06099-HK)、中信建投(06066-HK)、银河证券(06881-HK)以及申万宏源(06806-HK)。

中信证券蝉联收入及净利润冠军

从汇总的绝对数来看,中信证券经纪业务的收入和净利润均蝉联冠军。中信证券经纪业务的2019年收入和净利润分别达到255.77亿元人民币和117.01亿元人民币,同比增长30.30%和42.57%。

中信建投增速最快

但是从增长速度来看,中信建投则最为显著,2019年收入和净利润增幅分别高达1.1倍和2.33倍,是这些大型上市券商中的冠军。此外,我们从这些公司发布的数据估算出2019年的预期加权平均股本回报率(ROE)。汇总的数据显示,中信建投的经纪业务也是佼佼者,ROE达到10.69%。但是笔者发现,其净利润率却非最高。与净利润率最高的海通证券相比低3.97个百分点,较中信证券低3.39个百分点。

我们的ROE是使用2018年末的净资产值与2019年末的净资产值的平均值来估算这些券商的ROE。鉴于中信建投收入和净利润增长强劲,净资产规模的扩张速度也十分可观。期初的净资产值较低,拉低了平均值,而期内的净利润则大幅攀升,从而推高了其ROE。

中信建投近一年H股股价涨幅最大

从以上数据来看,中信建投的收入和净利润增速最高,这可能也是其近一年股价涨势喜人的原因。见下图,中信建投的股价涨幅最高。

那么,收入和利润最高的中信证券,与业绩增速最高的中信建投,哪一只股票更值得投资?

先来看股价表现,近一年中信建投的走势明显跑赢恒生指数(HSI)。期内恒生指数的涨幅为8.22%,而中信建投的股价涨幅高达53.43%,见下图。

中信证券H股近一年的涨幅仅为29.40%,见下图。这是否意味着中信证券值得看高一线?

先来看大环境。

宏观环境或有利于券商

最近全球央行纷纷采取宽松的货币政策,以抵御不确定性增加导致经济增长显著放缓的风险。宽松盛行增加了全球的资金流动性。最近中国的降准也有利于流动性的释放,这对资本市场都是利好消息。

全球利率处于低位水平,令股权资产的投资吸引力上升,这也是最近全球资本市场即使面对地缘政治不明朗仍能迅速收复失地的一个原因。

科创板扩大了投资标的的种类,有利于吸引资金的流入。

时隔14年新修订证券法获通过,涉及证券发行制度、股票发行注册制改革、增加违法成本、强化投资者保护、提升信息披露以及健全多层次资产体系等方面,这些措施将可保障投资者,完善法规,吸引跟多投资者进入市场,为其打造更合规、健康的环境,最终将有利于券商的经营。

所以从长远来看,大环境对券商有利。

哪些券商的估值更加吸引?

中信证券仍是龙头大哥,不论收入还是盈利都显著高于同行,同时增长也较为迅猛,市值更是处于领先地位,见下图。净利润率和ROE也都处于高位水平。

再来看下图,中信证券的估值(以市账率估算)贴合净资产收益率的表现。上文已经介绍到该公司的经纪业务在2019年有相当不错的增长,值得注意的是其2019年最后一个季度的收入增幅高达65.02%,净利润增幅高达69.35%,显著优于前三个季度的表现。从图中的曲线可以看到,该公司前三个季度的净资产收益率已经有所提高,若加入最后一个季度的表现,收益率应该更高。与此同时,其2019年末的市账率似乎尚未跟上,这或许意味着市场仍有反映中信证券刚刚公布理想业绩的空间。

与此同时,净利润率较高的海通证券和增长异常迅猛的中信建投或也有不错的基本面看点。从上表可以看到,2019年海通证券经纪业务的净利润率最高,而中信建投的收入和净利润增长最为显著。

从下图可见,在经历了2015年的优异表现之后,券商的净资产收益率有所回落。但是正如我们前边所提到的,资本市场的环境正在改善,未来券商的表现或有进步的空间。

相对来说,中信建投和海通证券的估值稍微低于中信证券,这或反映中信证券作为龙头的估值优势。

总结

香港上市的中资券商于2019年,经纪业务有相当不错的表现,增速强劲,净利润率和回报表现都颇为显著。综合考虑,中信证券、海通证券和中信建投应是其中表现较佳者,或值得看高一线。