2/7

2/7近日,恒瑞医药(600276-CN)在官网发布一则新闻,其自主研发的新药艾瑞卡®(卡瑞利珠单抗)联合艾坦®(阿帕替尼)因治疗相关不良反应可控及病人耐受性良好等疗效,被纳入国家肝癌诊疗规范,为晚期肝癌患者提供优效选择。

注射用卡瑞利珠单抗是一款属免疫治疗的人源化PD-1单抗药物;它可与人的PD-1受体结合并阻断PD-1/PD-L1通路,恢复机体的抗肿瘤免疫力,从而形成癌症免疫治疗基础。2019年5月,卡瑞利珠单抗获得复发难治性经典型霍奇金淋巴瘤的适应症的上市批准。

抢大适应症临床进度、联合用药成为赛道拥挤的PD-1 企业目前的主要策略。除获批的适应症典型霍奇金淋巴瘤外,恒瑞医药的卡瑞利珠单抗在肝癌、非小细胞型肺癌、食管癌等适应症均先后申请拟纳入优先审评,目前处于申报上市的状态。

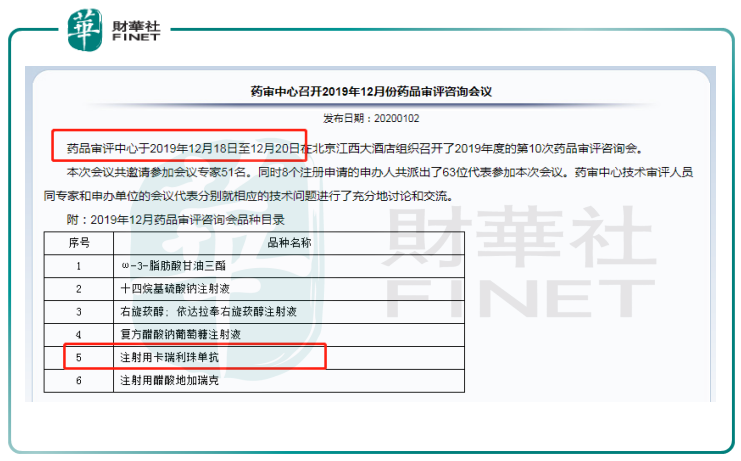

值得注意的是,在2019年12月药评咨询会公示的药品目录上,注射用卡瑞利珠单抗榜上有名。市场有消息证实,该次咨询会上卡瑞利珠单抗提交了肝癌临床试验2期的报告,申请有条件批准上市。也就是说,按照目前国内领先的进度,卡瑞利珠单抗将有可能成为第一款获批肝癌适应症的国产PD-1。

目前国内获批的国产PD-1的适应症均为血液肿瘤,对应患者群体较小、市场增长空间较狭窄,大适应症的竞争还在酝酿中。鉴于肝癌在国内的发病率和市场空间,如果恒瑞医药能率先拿下肝癌这个适应症的上市批准,其卡瑞利珠单抗的放量将更加明确,而它也必将冲击2020年的医保目录。

从适应症再塑国内PD-1竞争格局

PD-1靶点抑制剂是肿瘤免疫疗法的重磅炸弹。它属广谱抗肿瘤药物,理论上适用于各种类型的肿瘤,因此行业内也称它为癌症的“收割机”,代表药物是百时美施贵宝的Oppo®(简称“O药”;通用名Nivolumab纳武利尤单抗)和默沙东的Keytruda®(简称“K药”;通用名Pembrolizumab帕博利珠单抗)。

截至2019年12月,共有6家公司的PD-1/PD-L1单抗药物在国内获批上市。按获批上市的时间先后排序,国外进口的有百时美施贵宝的O药和默沙东的K药,国产的则有君实生物(01877-HK)的拓益®、信达生物(01801-HK)的达伯舒®、恒瑞医药的艾立妥®(即卡瑞利珠单抗)和百济神州(06160-HK)的百泽安®。

值得注意的是,这6款药品获批的适应症不尽相同,O药和K药在国内获批的包括是非小细胞肺癌和黑色素瘤;而国产的PD-1获批的则是黑色素瘤、霍奇金淋巴瘤。从这4种适应症对应的患者人群来看,肺癌是全球范围内发病率最高和死亡人数最多的肿瘤疾病,其市场空间应为最大。因此目前进口PD-1的总市场规模要比国内4家合计的规模还要大;由此便可进一步判断:尽管表面上6款PD-1的药品获批上市的时间相近,看似是站在同一起跑线上,但各自对应的增量市场潜力因适应症的不同而有了大与小之分。

事实上,当我们细究进口和国产的两类PD-1药品便能发现,国内外对同一靶点的临床开发策略和方向是相反的。以K药为例,从2014年最早获得黑色素瘤适应症以来,5年间K药已经在11个瘤种中取得适应症的批准。参考相关的临床开发进度,预计未来1年到2年内K药将在三阴性乳腺癌、肾癌等适应症继续取得突破。这背后除了体现默沙东这类跨国药企的新药研发的功力和收购并购的财力以外,不难发现它是遵循从高发瘤种逐渐向小瘤种和罕见瘤种推进的适应症开发路径。

而国内则是刚好相反的。国产的PD-1产品研发都遵行小瘤种先行,大瘤种、联合疗法随后的开发路径。这除了体现它们专做生物单抗药的研发定位外,更为重要的,是它们之中大部分都属于回流的海外人才成立的初创型生物药公司,因此遵循从小瘤种向大瘤种过渡的临床开发路径实际上资本效益和研发实力的综合考量毕竟小瘤种对应的患者人群小、样本范围小、临床数据成功率较高,也就能较快获批上市实现商业化。

那么,恒瑞医药的卡瑞利珠单抗对应的适应症肝癌是否属于市场空间较为广阔的大瘤种?答案是肯定的。通过对比CANCER STATISCTIC 2017和CANCER STATISTIC CHINA 2015的研究数据,可以发现:在美国,除了肺癌以外,其它癌种的比例都比较小;而国内除了肺癌,胃癌、食管癌、肝癌等消化道肿瘤同样高发,这三大瘤种的合计市场能与肺癌的比肩。

由此可见,恒瑞医药的卡瑞利珠单抗的肝癌适应症获批的意义,除了增加恒瑞医药本身的产品放量和业绩增长的确定性以外,还将标志着国内的PD-1竞争格局向大适应症转变,更意味着我国创新药研发正式迈入与国际接轨的新起点。

卡瑞利珠单抗领跑国内肝癌适应症

根据国家药监局药品审批中心查询到的数据,目前注射用卡瑞利珠单抗共有3项新适应症的上市申请拟纳入优先审评正在公示,受理号分别是CXSS1900023、CXSS1900035和CXSS1900034,对应的适应症分别是二线治疗晚期肝细胞癌、一线治疗晚期或转移性非鳞癌非小细胞癌和二线治疗晚期食管鳞癌。换言之,肝癌为卡瑞利珠单抗在已获批的霍奇金淋巴瘤之后第一款进入上市申请状态的适应症。

就国内PD-1/PD-L1药物肝癌适应症的研发进展情况来看,处于上市申请状态的国内暂时有且仅有一款,那就是恒瑞医药的卡瑞利珠单抗;处于临床试验3期的则有百济神州、恒瑞医药、君实生物和信达生物这4家的产品。除了2线治疗外,恒瑞医药还布局了卡瑞利珠单抗联用阿帕替尼或联用FOLOX4化疗的HCC一线治疗。可以说,目前卡瑞利珠单抗是国内在肝癌领域进度最快(上市申请)、布局最完善(单药+联用靶向药+联用化疗)的PD-1药品。

在整体的适应症层面,恒瑞医药的进度优势也十分明显。最大的适应症非小细胞肺癌一线治疗的研究已经在2018年7月完成最后一例患者入组,2019年下半年获得临床主要终点的统计结果,开发进度仅次于已获批的K药;食管癌二线也达到预设的临床研究终点;而本轮药评咨询会公示的药品目录更是侧面反应了肝癌二线的临床研究结果出色。如无意外,以上三种消化道肿瘤适应症将成为国产首家获批。

临床数据显示疗效与进口的O药、K药相当

消化道肿瘤属于经济欠发达地区的高发瘤种,对创新型单抗药而言,医保支付显得尤其关键,而疗效得到临床数据的支撑对进入医保目录又极为关键。在2018年CSCO的会议上,卡瑞利珠单抗针对晚期肝癌二线的临床数据显示,合计186名晚期肝癌患者的客观缓解率及6个月的OS率分别为15.1%和76.3%,与O药和K药的水平相当。

这两款药在美国均凭临床2期的单臂试验便获得上市批准,相信这对卡瑞利珠单抗来讲上市难度并不高。值得留意的是,由于进入医保的信迪利®获批的是小适应症,因此该结果对卡瑞利珠单抗的影响不会很大,而O药和K药一面药顾及全球价格体系的维护,同时考虑到医保支付与承受能力和后来竞争者的降价空间,它们竞价入医保的概率要比卡瑞利珠单抗小。

联合阿帕替尼有望成为肝癌治疗的新主流

2019年,国家癌症中心发布的最新数据指出,我国肝癌新发病人数达到每年37.0万人,占肿瘤新发病人数的9%,是发病率第四高的癌种;而肝癌死亡人数则高达 32.6 万人,占到肿瘤死亡人数的14%,是死亡率第二高的癌种。肝癌死亡率高,一部分是因为患者发现时已是晚期,手术切除无法根治,另一部分则是因为目前国内还缺乏有效的药物。

治疗肝癌的主流药物仅有索拉非尼(1线)、仑伐替尼(1线)和瑞戈非尼(2线)三款;但即便是疗效最好的仑伐替尼,其客观缓解率(注:包括中国大陆、香港和台湾三地)也只有44%,中位无进展生存期只有8.4个月。这说明大部分肝癌患者都将进入二线治疗,但二线治疗药物瑞戈非尼的客观缓解率仅为11%。

一线治疗的药物有效率更待提升,就为药物联用的联合治疗打开缺口。CCR2018.10指出,联合治疗能提高药物的有效率和克服耐药问题,其中以PD-1/PD -L1联用VEGFR抑制剂是其中重要的途径。

正如前文所言,目前生物药对PD-1抗体的新适应症开发基本已经以联合用药为主。包括恒瑞医药在内,信达生物、百济神州、君实生物等各创新药企业都已经开展或已经明确了联合的的小分子靶向药物。但目前只有恒瑞医药拥有自主权益的靶向药物阿帕替尼已有多个适应症推进到了临床试验2期及以后的阶段,具有适应症进度的优势。