2/3

2/33月20日,京信通信(02342-HK)管理层在“2019年全年业绩电话会议”上曾表示,今年会加大在5G方面的投入。4月24日交易時段前,京信通信公告拟配股方式净筹6.83亿港元,加大5G技术研发及扩充的产能。从时间轴来看,京信通信正履行其今年定下的承诺。但是,从股价反映来看,二级市场投资者并不认同其筹资的方式。

配股筹6.83亿,股价直接跳空低开

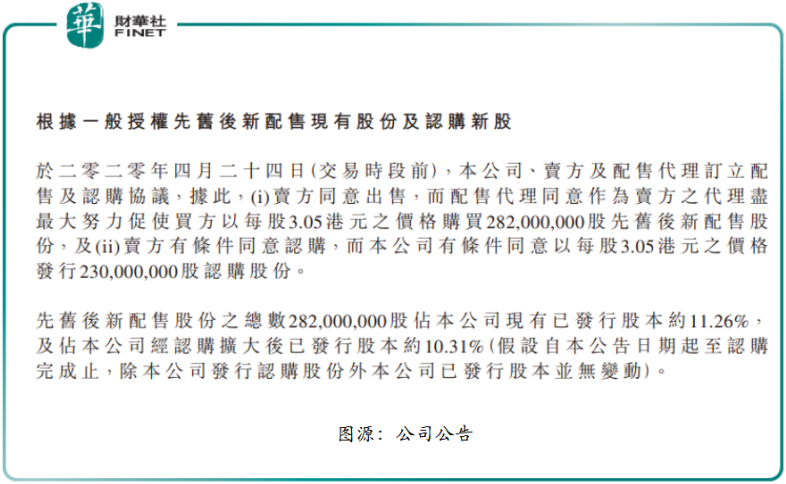

据京信通信公告显示,拟以每股3.05港元透过先旧后新方式配售2.82亿股新股,新股占现有已发行股本约11.26%,及占扩大后已发行股本约10.31%。其中,配售价较上一日收市价每股股份3.45港元折让约11.59%。此次认购估计所得款项净额约为6.8303亿港元。

京信通信表示,此次筹资为了投资于研发5G小基站及OpenRAN、开发5G天线及滤波器以及开发5G+垂直应用;扩充产能,专注于生产5G小基站及天线产品。

至于为何采用先旧后新配售方式进行筹资,管理层表示,是为公司提供进一步筹措资金的机遇,同时扩大股东基础及公司的资本基础。

受次消息影响,4月24日开盘京信通信股价直接跳空低开后,股价一路下挫至折让价3.05港元才开始有所反弹。京信通信收盘股价为3.170港元,股价跌幅为8.12%,创出近三个月以来最大单日跌幅。

5G浪潮接踵而至,加大投入是唯一希望

2020年,全球5G网络建设加速已成共识,而这势必将给通信与信息解决方案及服务提供商带来前所未有的发展机遇。 机遇更清晰明朗,行业竞争亦将异常激烈。在此形势之下,业绩刚好实现扭亏为盈的京信通信,唯有强化自身技术壁垒,增厚了城墙,才能抵御行业其他竞争对手的狂轰乱炸,才不会走上重返亏损的老路。

对此,在5G进入大规模建设阶段,加大5G研发投入,不断促进创新,持续打造现有产品的竞争力以及加快5G新产品的推出和商用,才是京信通信从众多竞争对手中脱颖而出最为有效且唯一的求生法则。

从财务数据来看,透过先旧后新方式配售筹资,不仅可以优化公司资本结构,降低资产负债率,提高流动比率。

据Wind数据显示,截至2019年12月31日,京信通信资产负债率为65.13%,高于港股通信设备行业资产负债率均值的52.86%。流动性方面,京信通信近三年流动比率及速动比率一直低于行业均值,资产流动性并不高。截至2017年至2019年,京信通信的流动比率分别为1.41、1.25及1.52,速动比率分别为1.18、1.07及1.30。而同一区间内,港股通信行业流动比率分别为1.80、1.78及1.69,速动比率分别为1.55、1.49及1.42。若此次成功完成配售,京信通信资产负债率有望得到下降,流动性压力将得到一定缓解。