2/4

2/42019年,在中国经济放缓、中美摩擦、环保标准切换、新能源退补等因素的影响下,中国的汽车销量增长面临较大压力。据中汽协统计数据,2019年的汽车产销量分别为2572.1万辆和2576.9万辆,同比分别下降7.5%和8.2%,产销量降幅比2018年分别扩大3.3和5.4个百分点。

2019年的车市进入寒冬,2020年面对疫情的冲击,可谓雪上加霜,汽车需求大减,车企在2020年一季度面临着营收大幅下滑,净利减少或亏损的局面。

新能源汽车销量下滑,补贴加码刀片电池能否助力新能源汽车销量增长?

比亚迪股份(01211-HK)主要经营新能源汽车、燃油车的汽车业务,手机部件及组装业务,二次充电电池及光伏业务,及城市轨道交通业务。其中,汽车业务收入是公司最主要的收入。

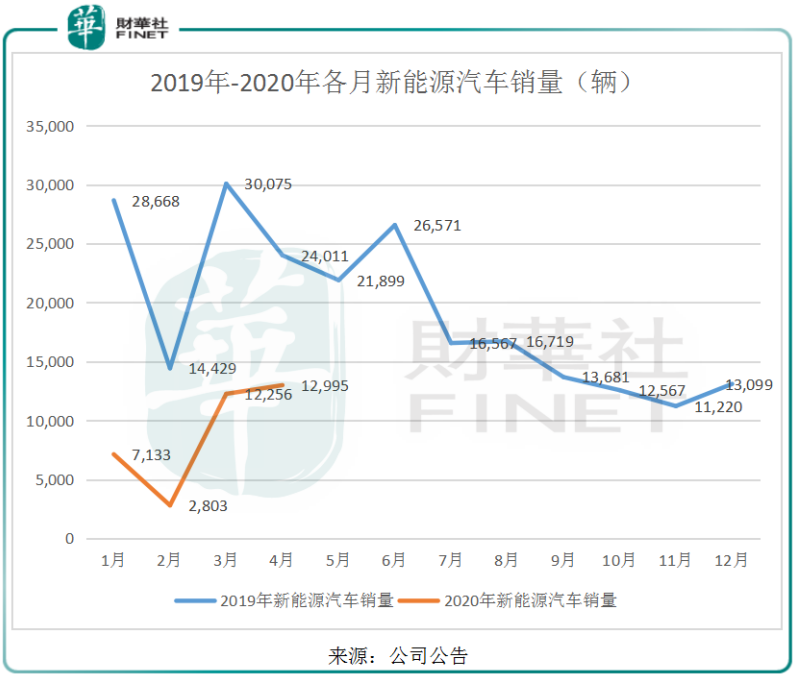

2019年,由于新能源汽车补贴退补及部分地区提前切换国六标准影响,比亚迪股份的新能源汽车销量在下半年呈现大幅下滑趋势。公司在2019年的新能源汽车销量为229506辆,同比下降7.39%,下滑幅度高于行业水平,据中汽协数据,2019年的新能源汽车销量同比下降4.0%。

进入2020年,由于疫情的影响,中国的汽车销量大幅下滑,2020一季度,公司的新能源汽车销量为22192辆,同比下降69.67%,而中汽协的同期的新能源汽车销量同比下滑56.4%,从这个角度看,表现差于行业平均水平。但从另一个角度来看,公司在3月的新能源汽车销量已经出现同比大幅回升,只是基于2019年3月的高基数下,同比仍然大幅下滑,但已经接近在2019年第四季度月份平均销量的水平,2019年4月环比小幅上涨6.03%,新能源汽车销量逐步回暖。

由此可见,公司的新能源汽车在疫情之前就呈现下滑趋势,从2019年7月以来就大幅下滑,主要是补贴退坡使得消费者的购买热情下滑,导致销量大跌。值得注意的是,随着国内疫情的消退,国家及各地政府逐步加大汽车补贴。其中,3月31日,国务院常务会议确定,新能源汽车购置补贴和免征购置税政策延长2年,这有利于促进新能源汽车销量的增长。

除此之外,公司在3月29日宣布正式推出“刀片电池”,相对其他动力电池,“刀片电池”彻底摆脱了传统动力电池可能发生的“热失控”的噩梦,其安全性具有无可比拟的优势,对比动力电池来说,寿命及续航能力也是关键,“刀片电池”更具有长寿命及长续航的优势,目前的续航里程已达到高能量三元锂电池的水平。此次的新型轿车比亚迪汉定位中大型高端轿车,续航里程达到605公里,百公里加速3.9秒,结合“刀片电池”的搭载应用,有望促进公司的新能源汽车销量。

燃油车异军突起,一季报优于同行车企

2020年以来,由于疫情的影响,我国的汽车销量同比出现大幅下滑,但比亚迪的燃油汽车销量在2020年疫情的影响之下,很快就逆势上涨,公司的燃油车销量在2月出现同比下滑,但3月就出现回暖,同比上涨9.51%,明显优于中汽协在3月统计的汽车销量同比下滑43.3%,进入4月,比亚迪的燃油车销量同比及环比分别出现正向上涨,由此可见,燃油车在2020年的表现优于行业水平。

从港股上市已发布2020年一季报的港股汽车企业来看,比亚迪股份、长城汽车(601633-CN、02333-HK)及广汽集团(601238-CN、02238-HK)在2020年一季度的营收的都大幅下滑,其中,比亚迪股份在2020年一季度的营收196.79亿元,同比下滑35.06%,处于长城汽车和广汽集团之间。

从盈利能力来看,比亚迪股份在2020年一季度的归母净利润1.13亿元,同比下滑84.98%,优于广汽集团的归母净利润同比下滑95.73%,及长城汽车亏损6.50亿元。

疫情之下,现金为王,能否充足现金流来保障企业的正常运转是当下最重要的问题,2020年第一季度,公司的期末现金及现金等价物余额为115.99亿元,同比下降7.8%,虽然公司的现金小幅下滑,但仍然有百亿现金在手,不仅如此,公司在2020月第一季度的经营活动产生的现金流量净额为49.49亿元,同比大增1113.26%,主要是公司加大对应收项目的催收及销售商品。而公司的负债总额及资产负债率都呈现下降,由此可见,在疫情之下,公司不仅没有增加负债,反而借此机会改善公司的财务质量,进一步提升公司的整体优势。

目前来看,疫情逐渐消退,公司预计在二季度的新能源汽车的销量及收入将增长,并且新能源汽车成本持续下降,燃油车在宋Pro等车型的带动下,销量预计有良好的表现,国内外项目建设进度加速,轨道交通带来新的收入及盈利增长空间,手机部件的盈利能力在第二季度会明显提升,口罩也会带来一定的盈利。基于此,公司预计在2020年1-6月的归母净利润能够达到16.00亿元至18.00亿元之间,值得注意的是,公司在2019年上半年的归母净利润仅14.55亿元,这意味着公司在2020年的归母净利润要增长10.00%至23.75%之间。