本文源自:金融界网站

投资要点

引言

在综合财力较高的省份中,河南AA级城投平台利差明显处于较高水平。为了深入了解河南哪些城投平台更具性价比,我们基于各级政府经济和财政实力,结合城投平台的自身资质,进行投资价值挖掘。本篇我们将基于河南省和各地级市经济和财政情况梳理,对河南省城投总体概况进行全景解析,并对省本级城投平台进行深入剖析。

河南省经济和财政情况

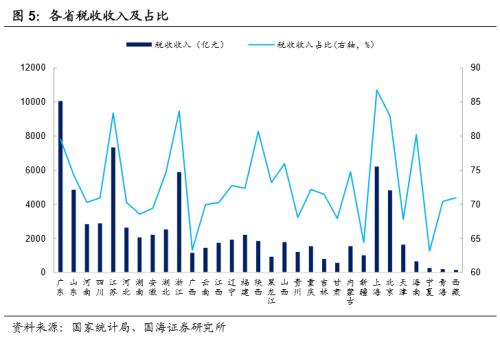

河南省地处中国中心区域,位于中原经济群的核心区域。在中原城市群发展规划之下,河南省经济快速发展。经济总量方面,2019年河南省实现GDP5.43万亿,次于山东省和浙江省,位居全国第五,同比增长7.%;实现固定资产投资5.19万亿,比上年增长8.%。财政实力方面,2019年河南省一般公共预算收入4041.9亿,一般公共预算支出10176.3亿元,分别位居全国第8位和第5位。税收收入占比70.3%,财政自给率39.7%。债务负担方面,2019年末河南省政府债务余额7910.1亿,债务率位于全国中游水平,相对可控。

河南省各市经济和财政情况

各市经济体量方面,郑州和洛阳两个“一主一副”核心城市经济总量位于河南省前列,整体体量较大,而焦作生产总值实际增速则维持着8%的高速增长。财政实力方面,仅郑州市公共预算收入突破千亿,各市税收收入占比比较稳定,郑州和济源的财政自给率较高。债务负担方面,地方政府债务规模整体与经济体量成正比,以城投债有息债务余额作为地方政府隐性债务的衡量指标,郑州、洛阳和济源的广义债务率相对较高。

河南省城投平台总体概况

截至2020年7月底,河南城投平台集中分布于省本级、郑州市和洛阳市,许昌市和漯河市的城投债存续规模也在100亿以上。省本级城投平台以AAA级为主,郑州市城投平台在AAA、AA+和AA三个等级均有分布,其他城市城投平台评级均在AA+及以下。

河南省本级城投平台共10家,除河南省农业综合开发有限公司(主体评级AA+级)和河南城际铁路有限公司(主体评级AA级)外,评级集中分布于AAA级。从平台职能上来看,省本级城投平台中交通投资类5家、产业投资类1家、水利投资类1家、金控类1家、棚改类2家。

风险提示

企业经营风险。

一、引言

为了寻找更具有投资价值的城投标的,我们首先梳理了各省政府的综合财力,并基于不同等级的城投债利差进行对比。除云南和陕西外,各省AAA级城投平台信用利差几乎没有出现明显的偏离。但AA+级特别是AA级出现了比较明显的分化,除了云南、辽宁和贵州、黑龙江和天津信用利差较高外,在综合财力较高的省份中,四川和河南AA级城投平台利差也明显高于其他省份。整体来看,随着中原经济群的稳步发展,利差水平较高的河南城投平台或更具有挖掘机会。

为了深入了解河南哪些城投平台更具性价比,我们基于各级政府经济和财政实力,并结合城投平台的自身资质,进行投资价值挖掘。本篇我们将基于河南省和各地级市经济和财政情况梳理,对河南省城投总体概况进行全景解析,并对省本级城投平台进行深入剖析。

二、河南省经济和财政概况

河南省地处中国中心区域,位于中原经济群的核心区域,幅员面积16.7万平方千米,下辖17个地级市和1个省管县级市。河南连接东部长三角城市圈和西部成渝经济带,省内铁路、公路线网密集分布,其中包括京九线、京广线、连霍高速,是我国重要的运输枢纽。

在中原城市群发展规划之下,河南省经济快速发展。2019年河南省实现5.43万亿,规模次于山东省浙江省,位居全国第五位。从经济增速上来看,2019年河南省GDP同比增长7.0%,高于全国GDP增速0.9个百分点。受人口基数的影响,2019年河南省人均生产总值56388元,比上年增长12.4%,增速有所提升。2019年河南省完成固定资产投资5.19万亿,比上年增长8.%。

在经济的快速发展之下,河南省产业结构也加快调整,2019年三次产业结构为8.5:43.5:48.,第三产业占比不断提升,产业结构也因此得到进一步优化和调整。目前,在传统产业的基础之上,河南省也逐渐发展形成了五大主导产业。

以装备制造、食品制造、新型材料制造、电子制造和汽车制造为代表的五大主导产业产值增速都在8%以上,占规模以上工业比重的45.5%;而传统产业产值增速略低于全省GDP增速,但在规模以上工业占比46.7%,仍是河南省经济最重要的组成部分。

在经济保持较高增速,以及产业结构不断优化的背景下,河南省的财政实力也在不断提升。2019年河南省一般公共预算收入4041.9亿元,比上年增长7.3%,收入规模位居全国第8位。

随着产业结构的不断优化调整,河南省纳税多元化和综合财力有所提升,2019年税收收入在全省一般公共预算收入中的占比达到70.3%。同年省级一般公共预算支出10176.26亿元,同比增长10.40%,位居全国第5位,财政自给率(一般公共预算收入/一般公共预算支出)为39.7%,位居全国第18位。

河南省政府性基金收入4080.3亿元,同比增长6.6%。河南省政府综合财力(一般预算收入+政府性基金收入+国有资本经营收入+中央补助、动用调节基金、地方债发行等)测算结果为1.17万亿,其中一般公共预算收入占比34.4%,政府性基金收入占比34.7%,而中央政府补助、动用调节基金及地方债发行等占比30.4%,河南整体对上级转移支付及补助的依赖性较高。

河南省地方政府债务余额规模位于全国中游水平,截至2019年底,政府债务余额为7910.1亿元,受地方政府专项债发行额度的提升,河南省债务规模同比增长20.9%。以(地方政府债务余额/地方政府综合财力)为债务率的衡量指标,河南省整体债务率为67.3%,位于全国中游水平,债务风险总体可控。

城投债余额方面,河南省2017-2019年城投债存量余额分别为2292.51亿、2540.26亿、2851.60亿,增速分别为5.4%、10.8%、12.3%,城投债余额增速加快,但整体增速相对可控。

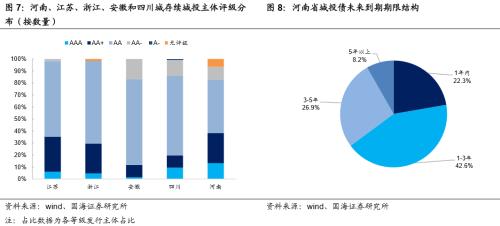

从存量债券分布来看,截至2020年7月底,河南省城投平台存续债券主体信用评级以AA+级和AA级为主,占比分别为26.8%和47.9%。

相比之下,江苏、浙江等经济非常发达的省份,以及四川、安徽这两个综合财力与河南相当的省份,AA及以下评级城投平台占比都比较高,基本接近80%。而河南资质较差平台债券则由于发行难度相对较高,占比相对较低。

从存量城投债各期限到期额度来看,2021-2023年是河南城投债的集中兑付期,其中未来一年内城投债到期规模831.5亿元,占比22.3%,未来一至三年城投债到期规模1590.3亿元,占比42.6%。但在地方专项债加快发行的背景之下,城投债发行和偿付压力有所缓解。

整体来看,河南省近几年经济增速较快,政府财政实力位居全国前列,政府债务规模和债务率处于全国中游水平,相对可控。目前有存续债券的城投平台资质整体较好,但未来3年内面临一定的债券兑付压力。

三、河南省下辖各市经济和财政概况

河南省下辖17个地级市,分别为郑州市、洛阳市、南阳市、许昌市、周口市、新乡市、商丘市、焦作市、信阳市、驻马店市、平顶山市、开封市、安阳市、濮阳市、漯河市、三门峡市、鹤壁市,以及1个省直辖县级市,济源市。

各市经济体量方面,郑州和洛阳两个“一主一副”核心城市经济总量位于河南省前列,整体体量较大,其中郑州市2019年实现GDP11589.7亿元,占全省的21.3%,处于领先地位;洛阳市实现GDP5034.9亿元,占全省的9.2%。南阳、许昌、周口规模依序次之,分别为3815.亿、3395.7亿、3198.5亿,而其余城市生产总值均在3000亿元以下,鹤壁和济源两个城市的生产总值在1000亿元以下。

经济增速方面,焦作生产总值实际增速维持着8%的高速增长,洛阳、济源、周口、平顶山、开封、漯河和三门峡的经济增速也维持在7.5%以上。除了安阳市以外,2019年,河南所有城市的经济增速都超越了全国整体水平。

固定资产投资方面,郑州和洛阳投资规模分别为8634.07亿元、5535.39亿元,位居河南省前两名,南阳和焦作分别以

3729.0

亿元和

3067

.

亿元紧随其后,其余城市固定资产投资规模均维持在

3000

亿元以下,而济源市为唯一一个固定资产投资规模小于

1000

亿的城市。

从投资增速上来看,焦作、济源、驻马店、漯河、新乡和商丘在近几年始终维持着10%左右的增长,而郑州和安阳增速则有所放缓,其中郑州2019年增速为2.80%,安阳为-11.5%。

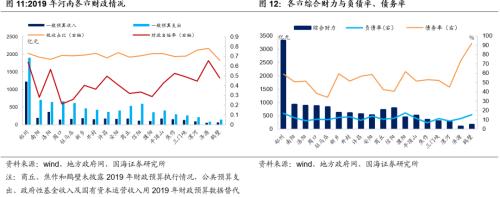

一般公共预算收入方面,仅郑州市突破千亿,洛阳市公共预算收入超300亿元,位于第二梯度,但体量仅为郑州市的1/3左右;漯河、济源和鹤壁收入规模均在100亿以下。

税收收入占比方面,河南省各下辖市税收收入占比均在67%-77%区间,占比较为稳定,其中济源和漯河税收收入占比最高,分别为78.3%和76.4%。

从综合财力方面来看,郑州财政综合财力最强,是南阳和洛阳综合财力的4倍左右,而济源和鹤壁综合财力较弱,在100亿元左右。

财政自给率方面,以一般预算收入/一般预算支出为衡量指标,郑州和济源财政自给率最高,分别为64.%和65.5%。洛阳和焦作依序次之,均高于50%;濮阳、南阳、驻马店和周口财政自给率相对较低,在30%以下。

地方政府债务规模方面,郑州市2019年债务余额最高,为1967.3亿元,南阳和洛阳次之,分别为468.6亿元和455.9亿元,新乡、周口、信阳和许昌依序次之,规模均在300亿元以上,整体债务负担大小与经济规模成正比。

负债率方面,以(地方政府债务余额/GDP)为负债率的衡量指标,濮阳、郑州、鹤壁的负债率均高于15%,分别为17.5%、17.%和15.5%,许昌、洛阳、漯河、信阳、焦作的负债率相对较低,在10%以下。

以(地方政府债务余额/地方政府综合财力)为债务率的衡量指标,鹤壁的债务率最高,为91.9%,郑州和鹤壁的债务率均在60%以上,分别为73.4%和61.7%。

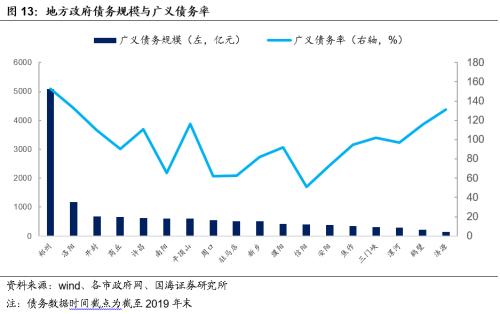

城投债余额方面,截至2019年底,省本级城投平台存续债券规模最高,为1186.05亿元。剔除省本级城投平台后,郑州以896.4亿元的存续城投债规模位居榜首,周口和洛阳依序次之,分别为316.7亿元和309.亿元,其余各城市存续城投债规模均在100亿元以下。

进一步,若将城投平台有息债务纳入政府隐性债务的考察范围,以((地方政府债务余额+城投平台有息债务)/地方政府综合财力)作为广义地方债务率的衡量指标,郑州广义债务率最高,为152.7%,南阳、驻马店、周口和信阳则相对较低,在70%以下。

整体来看,郑州市、洛阳市和南阳市资质较高,许昌、新乡、商丘、焦作、信阳、平顶山和漯河市资质相对较好,而周口、开封、安阳、濮阳、三门峡、鹤壁和济源资质整体较弱。

四、河南省本级城投平台梳理

4.1、河南省城投平台总体概况

基于wind统计口径,我们剔除明显不属于城投平台的发行主体后,共筛选出74家有存续债券的河南城投平台。整体来看,截至2020年7月底,河南城投平台集中分布于省本级、郑州市和洛阳市,存量债券规模占比分别为33.97%、27.19%和10.13%。许昌和漯河的存续城投债规模分别为116.4亿元和113.7亿元,其余城市的存续城投债规模均在100亿元以下。

省本级城投平台以AAA级为主,存续债券规模553.7亿元,在省本级城投平台中占比97.8%。郑州市城投平台在AAA、AA+和AA三个等级均有分布,债券规模占比分别为56.%、27.8%和15.7%。

除省本级和郑州市以外,其他城市城投平台评级均在AA+及以下,其中周口市和三门峡市存续城投债发行主体均为AA+级,而洛阳、商丘、南阳、焦作、新乡、平顶山AA+级城投平台存续债券规模占比依次递减。漯河、驻马店、濮阳、鹤壁、安阳和济源存续城投债发行主体评级均在AA及以下,城投平台资质相对较弱。

从到期兑付压力上来看,省本级和焦作市在未来一年内的集中兑付压力较大,分别占存续城投债规模的29.7%和47.%,而郑州、漯河、平顶山、鹤壁、安阳和济源市则在未来1-3年的到期压力较大。

为了进一步探究河南城投平台的挖掘价值,本文将从未来一年内集中兑付压力较大的省本级城投平台入手,重点梳理和分析这些城投平台的潜在风险和投资机会,以期为投资者的决策做出参考。

4.2、省本级城投平台梳理

河南省本级城投平台共10家,除河南省农业综合开发有限公司(主体评级AA+级)和河南城际铁路有限公司(主体评级AA级)外,评级集中分布于AAA级。从平台职能上来看,省本级城投平台中交通投资类5家、产业投资类1家、水利投资类1家、金控类1家、棚改类2家。

具体来看,交通投资类平台主要包括河南交通投资集团有限公司(简称“河南交投”)、河南省收费还贷高速公路管理有限公司(简称“河南高速”)、河南省铁路投资有限责任公司(简称“河南铁投”)、河南省中原高速股份有限公司(简称“中原高速”)、河南省铁路投资有限责任公司(简称“河南城铁”)。其中,中原高速是河南交投的控股子公司,而河南城铁则由郑州铁路局和河南铁投分别持股50%。

河南交投和河南高速是河南省两个交通类基础设施建设国有投资主体,分别负责河南省经营性和收费还贷性高速公路的投资和运营管理。而河南铁投是河南省铁路建设的唯一实施主体,负责国铁(河南段)及省内城际铁路的建设。

产业投资类平台,为河南投资集团有限公司(简称“豫投资”),负责省内固定资产投资开发和经营活动,资产涉及电力、水泥、造纸、基础设施和金融等板块,控股上市公司包括豫能控股、中原证券等。

水利投资类平台,为河南水利投资集团有限公司(简称“河南水投”),是河南省唯一的省级水利项目投融资主体,也是南水北调管网河南段收益权的享有者。

棚改类平台,包括中原豫资投资控股集团有限公司(简称“中原豫资”)和河南省豫资城乡一体化建设发展有限公司(简称“豫资一体化”)。中原豫资是河南省城镇化及保障住房建设的唯一投资主体,承接了大量的国开行棚改资金,同时也承担着河南产业引导投资的职能,豫资一体化为平台的全资子公司。

金控类平台,为河南农业综合开发有限公司(简称“河南农开”),是河南财政厅引导基金的受托管理机构,也是省内唯一一家省政府直属的农业政策性投资公司。

为了更好的衡量城投平台的资质,我们基于政府实力、城投平台的重要性和意义以及城投平台自身情况,选取了18个指标。基于各城投平台相关数据,我们将各项数据评分划分为10档,并在此基础上,对河南省城投平台搭建了打分模型。具体来看,各城投平台评分结果相对集中,其中河南铁投、豫投资打分结果相对较高,而河南农开和中原高速则资质相对较弱。

进一步,为了深入探究省本级城投平台是否有明显的利差分化,我们在剔除存续公募债规模在50亿元以下的河南城铁、河南农开和豫资一体化后,选取了7家城投平台,剩余期限大致相同的存续债券,进行信用利差的对比。

但整体来看,河南省本级城投平台信用利差水平基本保持一致,与其他省份相比没有出现明显的分化。因此,我们认为对于河南城投平台投资价值的分析,还需进一步围绕市级平台做深入的挖掘。

五、风险提示

企业经营风险。

欢迎大家持续关注我们关于河南信用债深度挖掘的系列报告!